◆受付期間

2月16日(金)~3月15日(金) ※土・日・祝日を除く

◆受付時間

午前の部 : 8時40分~11時00分

午後の部 : 13時00分~16時00分

◆受付会場

本庁、七城支所、旭志支所、泗水支所

◆期間内の申告を忘れずに

住民税 (市県民税 )の申告は、市県民税や国民健康保険税の算出基礎になるものです。

申告しなかった場合、国民健康保険税の軽減措置の適用が受けられなかったり、各種証明書などの発行ができなかったりする場合がありますので、忘れずに申告してください。

◆申告が必要な人

- 令和6年1月1日現在、菊池市内に住んでいた方で前年中に次の所得があった人

- 営業、農業、不動産、配当などの所得があった人

- 給与所得者でその他の収入があった人

- 日雇い、パート、アルバイトなどの収入があった人

- 退職し、再就職していない人(年末調整が未済で控除などの追加がある人)

- 遺族年金や障害年金などの非課税年金のみを受給していた人

- 公的年金受給者で社会保険料などの控除を受ける方やほかの収入があった人

- 世帯の主たる人が菊池市外へ単身赴任などで転出している家族の人

- 収入がなかった人など

※申告が必要かどうかフローチャートで確認してみましょう

※住民税(市県民税)申告のみの方は郵送でも受付ています

令和6年度住民税(市県民税)申告書の郵送提出について(サイト内リンク)

◆申告しなくてもよい人

- 税務署で所得税の確定申告をする人

- 所得が給与所得のみで、事業主から給与支払報告書が菊池市に提出されている人(年末調整済の人)

- 収入が公的年金のみで所得控除の必要がない人

- 菊池市在住の親族の税法上の扶養になっている人

◆申告に必要なもの

- 収入(所得)を証明できる資料

- 源泉徴収票(給与、公的年金など)、支払証明書

- 収支内訳書(農業や営業などの事業所得、不動産所得がある人)

- 保険料支払証明書(生命保険、地震保険、社会保険など)

- 医療費控除用明細書(病院ごとに金額を計算したもの)

- 所得控除の確認のため必要な資料(障がい者手帳など)

- 本人確認書類(マイナンバーカードまたは通知カード+運転免許証、公的医療保険の被保険者証など)

- 利用者識別番号(取得している方のみ)ほか申告に必要な資料

※会場では感染症対策にご協力をお願いします。

◆令和6年度分から適用される住民税の主な変更点について

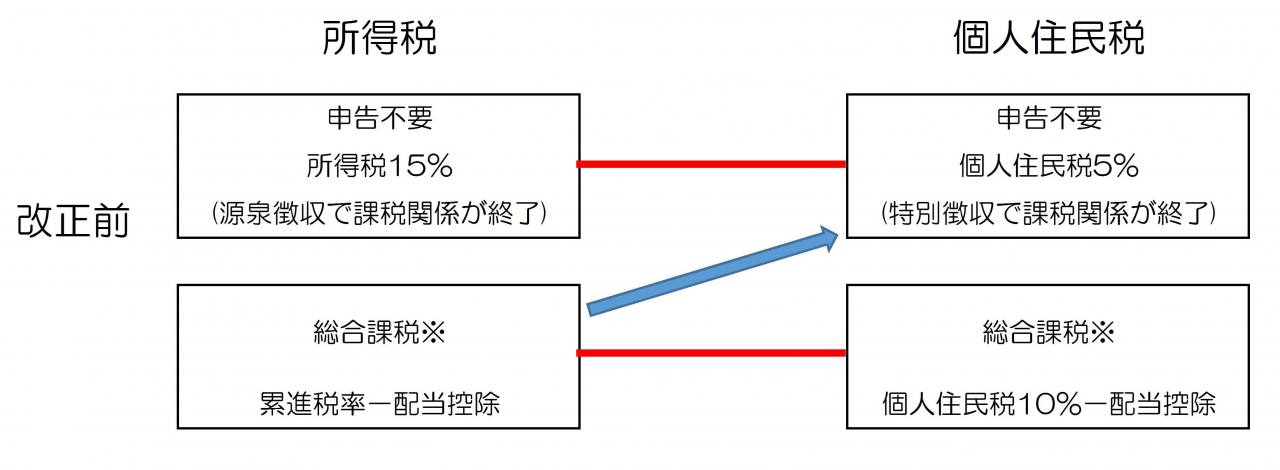

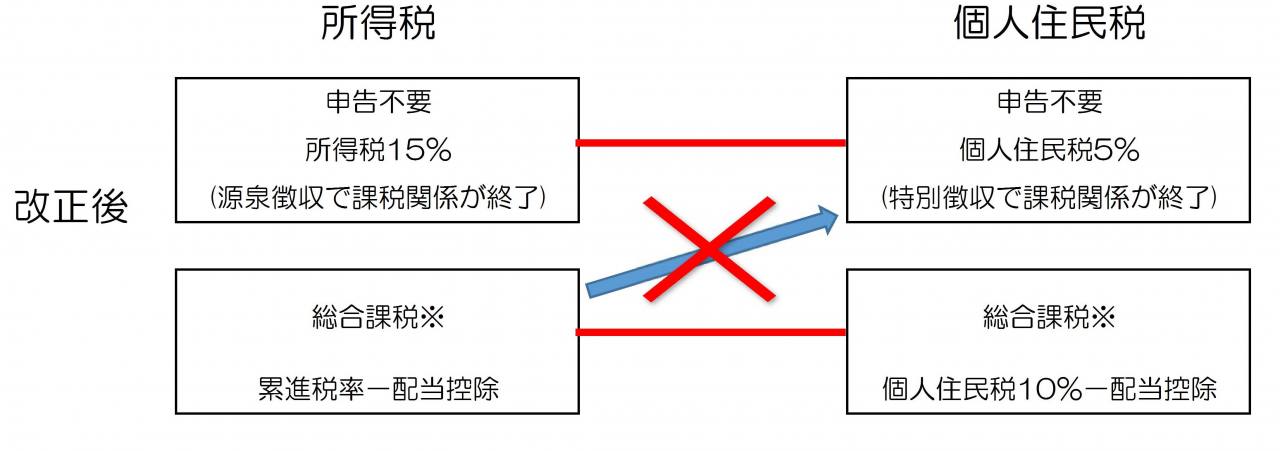

上場株式等の配当所得等に係る課税方式の統一

上場株式等の配当所得および譲渡所得に係る所得の課税方式について、これまでは所得税と住民税は異なる課税方式を選択できましたが、令和6年度からは、所得税の課税方式と一致させる改正がなされました。この改正により、所得税で申告不要を選択した場合は、住民税でも申告不要となり、所得税で総合課税(分離課税)で確定申告を行った場合は、住民税においても総合課税(分離課税)で申告したことになり、所得税と住民税で異なる課税方式を選択することができなくなりました。

※上場株式等の配当所得については、申告不要及び総合課税に加え、申告分離課税が選択可能。

※上場株式等の譲渡所得については、申告不要と申告分離課税の選択が可能。

※注意事項

- 所得税で上場株式等の配当所得や譲渡所得の確定申告をすると、これらの所得は住民税でも合計所得金額や総所得金額等に算入されることになります。それにより、扶養控除や配偶者控除などの適用、非課税判定、国民健康保険税や後期高齢者医療保険、介護保険料などの算定、各種行政サービスなどに影響がでる場合があります。

- 申告不要を選択された場合、配当割額・株式譲渡所得割額の控除は適用されません。

※譲渡損失繰越控除の経過措置について

令和6年度から令和8年度までの住民税については、上場株式等に係る譲渡損失が令和2年分(令和3年度)から令和4年分(令和5年度)までの各年である場合で、各年度の納税通知書が送達されるまでに、住民税申告書が連続して提出されたものであれば、住民税で繰越損失控除が可能となります。

国税庁ホームページ(確定申告で申告しなかった上場株式等の利子及び配当を修正申告により申告することの可否)

国外居住親族に係る扶養控除等の見直し

令和6年度より、扶養控除等の対象となる国外居住親族の要件が厳格化され、確定申告書や住民税申告書の提出時に、「親族関係書類」や「送金関係書類」、その書類が外国語で記されている場合は和訳文の提出または提示が必要 となりました。

また、原則として30歳以上70歳未満の者は除外されることになりました。ただし、以下の者は扶養控除の対象とすることができます。

1.留学により国内に住所および居所を有しなくなった者

「親族関係書類」、「送金関係書類」、「留学ビザ等書類」

2.障がい者

「親族関係書類」、「送金関係書類」、「障がい者手帳等」

3.その納税義務者から前年中に生活費または教育費に充てるための支払を38万円以上受けている者

「親族関係書類」、「送金関係書類」、「38万円以上の送金書類」

森林環境税の創設

森林環境税とは、森林の整備およびその促進に関する施策の財源に充てるために創設された国税で、国内に住所を有する個人に対して課税されます。

令和6年度から、住民税(市県民税)の均等割とあわせて年間1,000円が課税されます。

なお、東日本大震災復興基本法等に基づき、平成26年度から均等割に1,000円が上乗せされていますが、こちらは令和5年度で終了します。

令和6年度から森林環境税(国税)の課税が始まります(サイト内リンク)